Table of Contents

【EBITDAとは?】現役の経営戦略室が教える超基礎!

EBITDAはどう読んだら正解か?

イービッ(ト)ダー あるいは イービットディーエー

と読みます。サラッと読めるように練習しておきましょう(笑)

私はイービットディーエーと発音する方が好きですが、イービッ(ト)ダーと読む人も結構多いです。

そもそも何の役に立つ指標なのか?

EBITDAは、「企業の収益力」を示す指標です。

え?営業利益とか粗利なんかでも収益力は確認できるじゃない?と思いますよね。

グローバル展開している企業の経営者や私たちのような経営戦略・企画部門には馴染みのある指標です。もちろん投資家の方々も使っておられると思います。

ミソは計算式にあるので、詳しく解説していきます。

計算式はEBITDAの各英単語ごと覚えてしまうのが吉!

英語が苦手な方から悲鳴が聞こえそうですが…

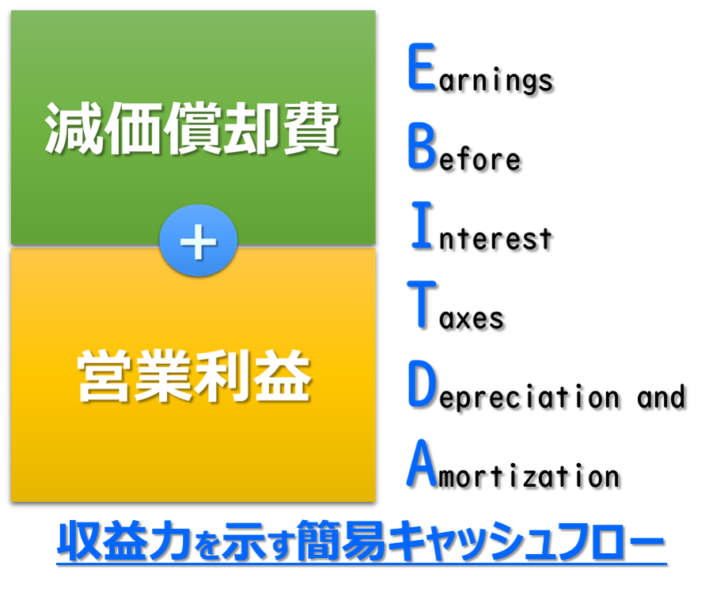

EBITDAを略される前の英単語に分解すると、理解しやすいです!

しかも、英単語の意味と一緒に覚えてしまえば計算式も忘れにくいんです!!

EBITDAは、Earnings Before Interest Taxes Depreciation and Amortizationの略です。

それぞれの英単語と突き合わせてみます。

稼ぎ~

~前の

Beforeの後に、Interest Taxes Depreciation and Amortizationが続くので、

利息を払う前の~

税金を払う前の~

有形固定資産と無形固定資産にかかる減価償却費を払う前の~

まとめると「利息や税金や減価償却費を支払う前の利益」なので、そのまま以下のような計算式になります。

EBITDA=税引き前当期純利益+支払利息+減価償却費

国ごとの税制や金利、減価償却の方法に影響されない利益で比較できる!

“所変われば品変わる” と言いますが、国によって法人にかかる税率や金利水準は違いますよね。

減価償却方法だって定額法や定率法によって異なる金額が計算されます。

こういった影響が出ないように、税引き前の純利益に支払利息と減価償却費を足す!それがEBITDA!

だからグローバル展開している企業では、金利や税率、減価償却方法の差異を除去して“おなじ目線で”海外グループ会社の評価や競合他社との収益力を比較をするんです。

製造業など大きな設備投資が必要な企業でも、EBITDAで収益力を評価します。

多額の設備投資から生じる減価償却費により営業利益が赤字になることもあるからです。

投資家目線でいえば、設備投資の成果として利益が増加し、収益力が成長しているかを確かめることができます。

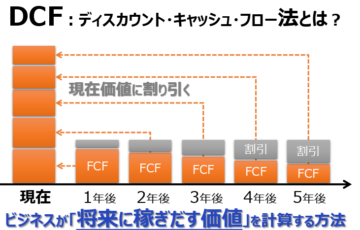

EBITDAは簡便なキャッシュフローとして使える!

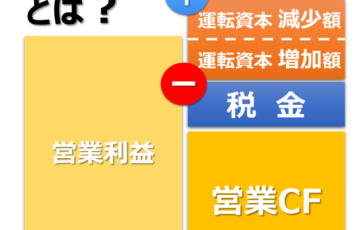

EBITDAがなぜ簡易的なキャッシュフローと言えるのか?なぜなら簡易的には、

EBITDA=営業利益+減価償却費

とも表現できるからなんです!

「営業利益+減価償却費」ってどういう意味かを考えてみましょう。

本業で稼いだ利益である「営業利益」に、その年に現金(キャッシュ)を使っていない費用である「減価償却費」を足し戻しています。

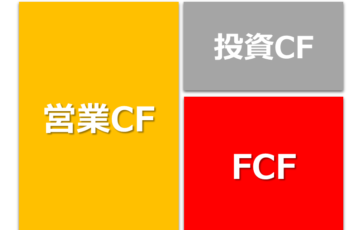

したがって、EBITDAは現金(キャッシュ)の流れを表しているとも言え、簡便な「営業キャッシュフロー」と捉えることができるんです。

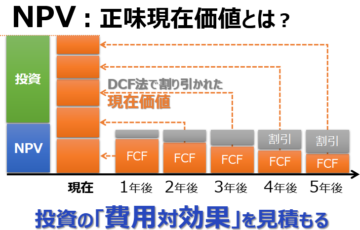

EBITDAは投資vs.回収の「回収」しか見ていない!

あくまでも簡易的なキャッシュフローと理解してください。

ナゼかって?減価償却費を足しているケド、減価償却しなければならなかった多額の費用が全く考慮されていないから!

つまり、EBITDAは投資vs.回収の「回収」しか見ていないってことに注意が必要です。

まとめ

・EBITDAは税制、金利、減価償却方法に影響を受けない「収益力の指標」

・EBITDAはイービッ(ト)ダー あるいは イービットディーエーと読む

・EBITDAは簡易的なキャッシュフローとして使える

・でも投資金額を反映していないから注意が必要

あなたも目指してみませんか?【中小企業診断士】

ブログランキング参加中!いつも応援ありがとうございます!!

人気ブログランキング

にほんブログ村

ちなみに私の勤め先は「製造業」で、「事業部制」を採用しています。

事業部ごとに税率を算出したり支払利息を仕訳けたりはしませんので、「営業利益+減価償却費」の簡易式を用いて事業部の収益性の指標にしています。