Table of Contents

【DCF法とは?】経営戦略室の人がザックリ解説!

DCF法って正直、わかりにくい!営業出身の私にとっても調べても調べても「ナニそれ美味しいの?」状態でした(笑)

なので細かいこと(特に計算式)は置いといて概念を説明していきます。

・DCF法がどんな意味をもつかが理解できればいい方

・財務会計の初学者

・中小企業診断士を目指して勉強中の方

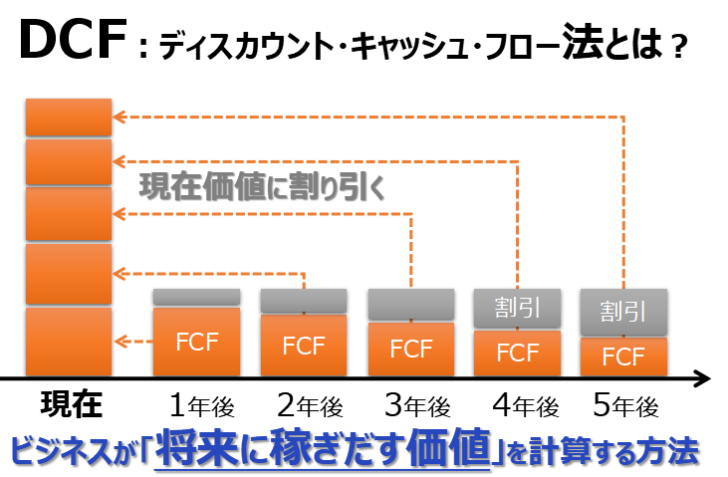

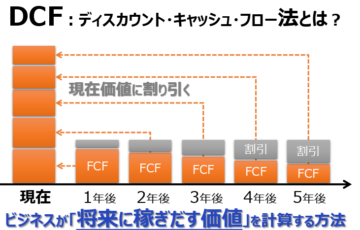

DCF法とは“ビジネスが将来に稼ぎだす価値”を計算している!

われわれ経営戦略室が大きく関わっているM&Aでは、買収先企業がどのくらい稼げるか?という指標にDCF法を使っています。(もちろんDCF法のみで買収価格が決まるなんてことはあり得ませんので、一つの目安として)

ほかにも不動産や株式投資など幅広く使われているようです。

DCFというのはディスカウント・キャッシュ・フロー:Discount Cash Flowの略です。Cash Flowなんだから「現金の流れ」じゃないのか?と思った方、大正解!

“ビジネスが将来に稼ぎだす価値”の『価値』は、“現金”のことです。

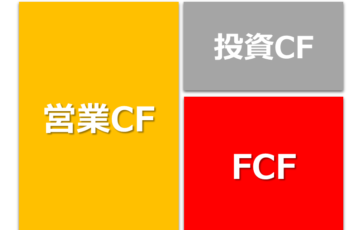

ここでいう“現金”というのは、事業を行うのにお金を貸してくれている債権者や資金を提供してくれている株主に分配可能な“現金”なので、「フリー・キャッシュ・フロー:FCF」を示しています。

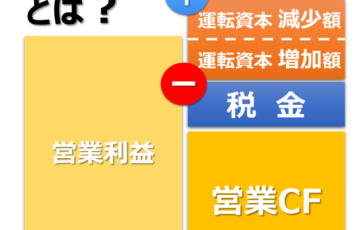

FCFはザックリ言えば、稼いだ“現金”から使った“現金”を差し引いています。

FCF=営業CF+投資CF

そもそも何故ディスカウント(割引)しているのか?

将来に稼ぐ“現金”には「時間的な価値」があるので、それが現在の価値でどのくらいなのかを割り引いて換算する必要があるんです!

いきなり何を言ってるんだ?という声が聞こえてきそうです(笑)

「時間的な価値」の身近な例としては銀行にお金を預けた時の『利息』です。

100万円を金利5%で預けたら、1年後には105万円になりますよね。では2年後、3年後、4年後、5年後はどうなるでしょう?

110.25万円、115.76万円、121.55万円、127.63万円となります。

ん?110万円、115万円、120万円、125万円じゃないの?と思われた方、単純に5万円ずつ増えていかないところがミソなんです。

例として2年後のことを想像してみてください。そう!105万円にたいして金利5%が係るんです。なので105万円×(1+金利5%)=110.25万円が正解です。

この考え方を「複利」といいます。

「複利」で得られた“現金”こそ「時間的な価値」です。5年後は127.63ー125=2.63万円も「時間的な価値」として雪だるま式に増えていくんです。

“将来に”稼ぐであろう“現金”は「時間的な価値」を含んでいるはずですよね。

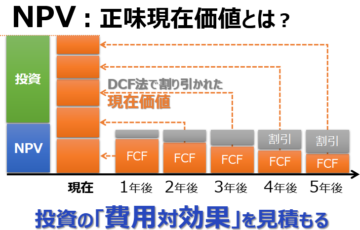

なので将来の“現金”を「ディスカウント(割引)」して「現在価値」に換算します!

どのくらい割り引けば適正なの?

おおよその目安は5~8%です。

割引率の決め方がDCF法を難しくしている最大の要因だと思います。M&Aで買収する企業の価値を見定めるときには、加重平均資本コストを示すWACC(ワック):Weighted Average Cost of Capital という指標を用いています。

WACCもザックリ説明すると“資本を提供してくれている側の期待収益率 ”です。

企業にとっては「資金を調達する」というのは“コスト”だけど、資金を提供している債権者や株主にとっては“リターン”ですよね。債権者にとっての“リターン”は“金利”だし、株主にとっての“リターン”は“配当利回り”です。

なのでM&Aするときには、資金を提供してくれている人たちの期待に応えるための割引率を設定しているというイメージでしょうか。

まとめ

・DCF法とは“ビジネスが将来に稼ぎだす価値”を示す!

・DCF法は将来のFCFを現在価値にディスカウント(割引)して計算する!

・割引率としてはWACCが一般的、目安は5~8%くらい!

あなたも目指してみませんか?【中小企業診断士】

ブログランキング参加中!いつも応援ありがとうございます!!

人気ブログランキング

にほんブログ村

最近のコメント